- □こんなに沢山のレシートを7年間も保存するのが嫌。どうやったらスキャナ保存ができるの?

- □電子契約書で契約したとして、その電子契約書をどうやって保存したらいいの?

- □メールで見積書や納品書、請求書を送れるサイトがあるけれども、どうやって書類を保存すればいいの?

そんな疑問があり、手に取った本です。

この記事を書いている2020年には、コロナ禍で在宅ワークが急激にすすみました。取引書類のやりとりをIT化するために、社会をどう変えていくべきか、ということが話題になっています。

平たく言うと、帳簿や取引書類は紙で保存しなくてはいけませんが、これらをデータで保存することを認める法律が電子帳簿保存法です。また、インターネット上でやりとりされる取引書類をどうやって保存するのか、ということも定めています。

データ保存の方法は自由に決めていいものではなく、「保存されているデータが紙と同じだけの信頼性がある」必要があります。

この法律が始まった当初は、データの信頼性を重視したせいか、ガッチガッチで使いにくい制度の印象がありました。ただ、年を重ねるにつれ、スキャナ保存制度が柔軟になったり、小規模の事業者に目を向けた改正があったりと、使いやすい制度になりつつありました。

でも、私のような超小規模事業者にとってみれば、まだまだ「やりたいことが半分できて半分できない」というような印象です。

改正を重ねて柔軟にはなってきているものの、データの信頼性を確保するために、帳簿や書類を何人かでチェックをするような社内体制を整えるのが前提となっているこの制度では、小規模の事業者が利用するには難しい面があるように見受けられます。

今後、取引書類のIT化が進んで、この電子帳簿保存法も改正されて、もっと使いやすい制度になればいいな、と思っています。

『詳説 電子帳簿保存法 実務のポイント』は、本の名前のとおり、余すところなく電子帳簿保存法の説明をしています。

ひとおおりの説明の後に、税務署へ提出する書類の書き方や、電子帳簿保存法の法令・通達が載っているので、実際に申請をしようとすると絶対無理な部分があることがわかりましたし、条文を読んでいて誤解をしそうな部分があることもわかりました。

電子帳簿保存法については、この一冊で、十分すぎるほどの本です。

《電子帳簿保存法の建付け》

この本を読む前は、「請求書をスマホの写真で取り込んで、それを会計ソフトに連携したら『電子帳簿』ってことになって、税務署に『これから電子帳簿にします!』って申請したら、紙の請求書は捨てていいってことなのかなーフッフー」みたいな感じでした。

ところが、この本を読んで総括してみると、全然そんな簡単なことではなくて、どの帳簿や書類をどうやってデータ保存していくのか、ということを明確にしないといけないという、非常に真面目な話でした。

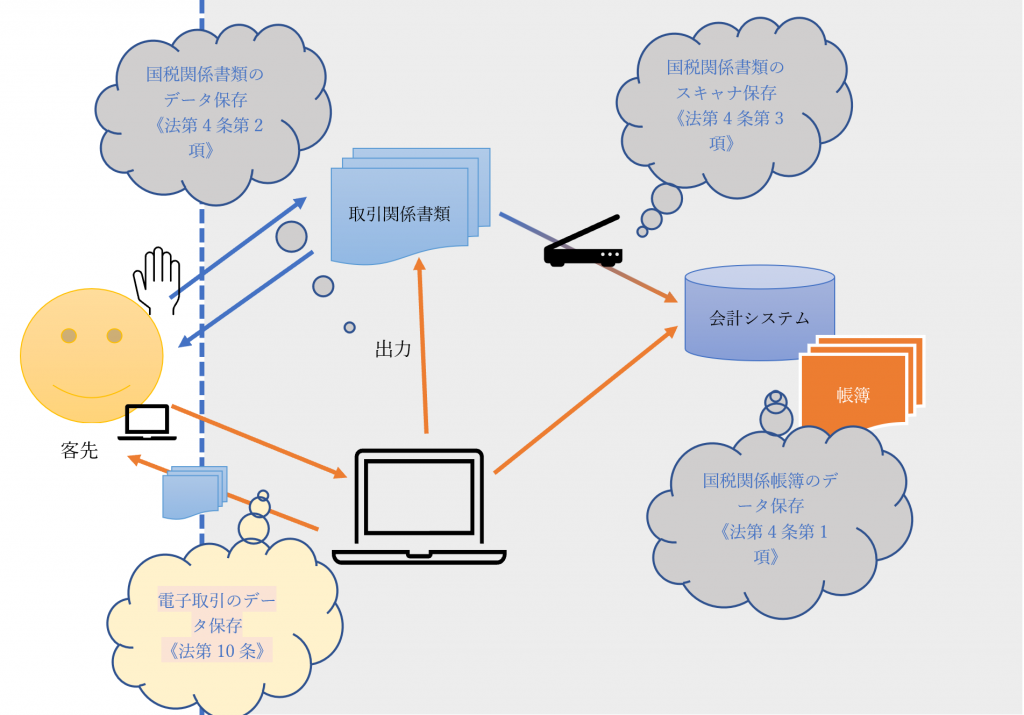

ちょっと絵をかいてみました。点線より右側が自分の領域と考えてみてください。

絵をかいてみてわかるのが、

- □「国税関係帳簿」と「国税関係書類」は別のもの。電子化するためには、それぞれの申請書類が用意されている。

- □ 自分が発行する「国税関係書類」も色々あって、書類をパソコンで作成して、それを出力して取引先に郵送している場合と、取引先とデータとしてやりとりをしている場合で何かが違う。

- □客先からもらった紙の書類をスキャナ保存する場合と、客先からデータで関連書類をもらう場合で何かが違う。

一言で「電子化」といっても、全部で4つのパターンがあるようで、「で、あなた、一体どの電子化やりたいのよ?そもそも、税務署への申請書類書けるの?」と聞かれているような気がしました。

■法第4条第1項 国税関係帳簿のデータ保存■

「帳簿」とは、「仕訳帳」「総勘定元帳」「その他の帳簿」(たとえば、法人税法施行規則第54条第1項)ですが、これらは書類として保管する必要があります。

ですので、会計ソフトを使って帳簿を作っていた場合でも、印刷してファイリングして保管します。

なんとなーく、会計ソフトを使っていれば、データ保存の申請ができそうな気がするのですが、そんなに簡単ではありませんでした。

- □帳簿の記録がすべてシステム上で行われている(法第4条第1項:「自己が最初の記録段階から一貫して電子計算機を使用して作成する」)※複数のシステムがあれば、原則として自動連携で仕訳計上をする仕組みを想定。

- □帳簿の記録を訂正したり削除した場合に、その事実・内容が確認ができるシステムである。(規則第3条第1項第1号)

- □入力年月日や一連の番号の記録が残り、通常の期間を経過した後に入力が行われた場合にはそれがわかるシステムである。(規則第3条第1項第1号)※基本的に、日々帳簿記録を残していく。

- □見読可能性と検索機能の確保ができている。

- □帳簿データがデータベース形式で保存される。

JIIMAの認証を受けている会計ソフトや、JIIMAの認証を受けていないけれども、ここら辺の要件を兼ね備えた会計ソフトはたくさんありますので、とにかく日々仕訳を入力することを心がければ、割と小規模の事業者の場合でもいける気がします。

ただ、小規模すぎる事業者の場合、これ↓がネックになるかもしれません。

- 「当該国税関係帳簿に係る電子計算機処理並びに当該国税関係帳簿に係る電磁的記録の備付け及び保存に関する事務手続を明らかにした書類」

これは、帳簿のデータ化を税務署に申請する際に必要な書類なのですが、「入出力処理(記録事項の訂正又は削除及び追加をするための入出力処理を含む。)の手順、日程及び担当者並びに電磁的記録の保存等の手順及び担当部署などを明らかにした書類」(通達4-11(4))があります。

この書類は、平たく言うと、確実に正しい仕訳を入力するための経理業務をどのように行っているのかということを定めた書類かと思います。

経理業務を回せる従業員が何人かいるような会社をイメージすると、ある担当者が日々仕訳を入力し、ほかのチェック担当者がその仕訳が正しいかどうか確認するような牽制体制が整っていることを示すものです。

それでは、そんなにたくさん従業員がいない場合はどうしたら良いのでしょうか。

そこで、外部の会計事務所や記帳代行業者が帳簿作成を行っている場合には、業務委託の契約書と「電磁的記録の備付け及び保存に関する事務手続を明らかにした書類」(施行規則第3条第3項)でオッケーになります。

外部に仕訳入力を委託している場合には、電子帳簿の備付けと保存についてどうすればよいか考えればよいので、かなり小規模の事業主でも申請は可能かもしれません。

それでは、帳簿作成を全く外部に委託していない一人事業主の場合には、果たして、どうやって経理事務をやれば申請できるのでしょうか。(それは、私。)

考えてみれば、会計ソフトに仕訳を入力する業務自体は、最終的に帳簿を印刷して保存しても、帳簿を印刷せずにデータとして保存しても変わらないと思います。

会計ソフトを電子帳簿保存法に対応させた設定にすると、仕訳日付と修正履歴・連番等が残ります。そう考えると、日々仕訳を入力して、もう一度仕訳が正しいか自己チェックするような方法でも、データの信頼性は確保していると言えるのかもしれませんがどうなんでしょうか。

- □電子帳簿備え付けの日は事業年度開始の日から

- □事業年度開始の日より3か月前の日までに申請

- □申請書は「国税関係帳簿の電磁的記録による保存等の承認申請書」

■法第4条第2項 取引先に発行した国税関係書類のデータ保存■

- 取引関係書類とは、「取引に関して、相手方から受け取った注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類及び自己の作成したこれらの書類でその写しのあるものはその写し」

取引関係書類は、取引先から受け取ったり、取引先に渡した書類をいい、税金計算の根拠として紙で保管する必要があるものです。

そのうち、この第4条第2項のデータ保存の対象としているのは、こちらが取引先に渡した取引関係書類です。

取引関係書類がシステム上で作成されて、それを紙として出力して、取引先に渡す場合には、その書面の控えを紙で保管する必要がありますが、システム上のデータを保管することで、紙の控えの保管はいらなくなる制度です。

- □取引関係書類がすべてシステム上で作成されている。(法第4条第2項:「自己が一貫して電子計算機を使用して作成する」)※途中に手書きをしない

- □見読可能性と検索機能の確保ができている。

- □データの保存形式に柔軟性があるが、取引年月日等の日付の範囲指定による検索ができる必要がある。

最近はオンライン上で書類の作成ができるサービスが増えていますが、データの保存形式を気を付ければ、わりと現実的に運用できると思います。

そして、ここでまたネックになるのが↓これです。

- 「当該国税関係書類に係る電子計算機処理及び当該国税関係帳書類に係る電磁的記録の保存に関する事務手続を明らかにした書類」

もしも、人員に余裕がある会社であれば、取引の内容を確認してGoを出す上長がいて、発行する書類も複数人でダブルチェックをして間違えがないことを確認するような事務処理をしていくものと考えられます。

ところが、一人事業主の場合にはそうはいきません。こういう場合はどんな体制にすればよいのでしょうか。

取引関係書類(特に請求書)が適切なタイミングできちんと発行されていて、それをもとにして適切なタイミングで正しい金額の売上が計上されていることが重要かと思います。もしも、十分な人数の従業員がいない場合には、請求書を適切なタイミングで発行し、それをすぐに会計に反映するような業務処理を整えていくと、事務手続の規程も書きやすくなるかもしれません。

- □電子書類の保存開始の日はいつでもいい

- □保存開始の日より3か月前の日までに申請

- □申請書は「国税関係書類の電磁的記録による保存等の承認申請書」

■法第4条第3項 受け取った取引関係書類をスキャナ等を使ってデータ保存■

取引先から紙の取引関係書類を受け取ったときに、その紙をスキャンしてデータ保存をすることで、紙を保管しなくてよくなる制度です。

当初は、スキャンの方法が、いわゆる「スキャナ」に限定されていたのですが、スマホやデジカメも使えるようになり、だいぶ融通がきくようになりました。

データ保存が認められるためには、データが信頼できないといけません。書類の写真を撮ってそれをどこかに保管するだけでは、信頼できるデータと言えるかどうか難しいところかと思います。

そこで、信頼できるデータを作るためには以下の要件が必要とされています。

- □書類の受領者は、書類に自署を行う。

- □書類をスキャンして入力事項を確認したら、タイムスタンプを押す(受領した日から概ね3営業日以内。※受領者以外が原本とスキャンデータの入力確認をする場合は概ね7営業日以内)

- □スキャンデータの訂正と削除の履歴を確認できる状態にする。

- □関連する仕訳データとスキャンデータが紐づけられている。

- □見読可能性と検索機能の確保ができている。

- □定期的な検査を行うまでは、原本(紙書類)も保管する。

- □書類受領者、スキャニング、スキャンデータ確認者、定期検査担当者間の牽制が必要。

なかなかな要件に見えます。

ただ、やってみるとわかるのですが、このスキャナ保存、想像以上に便利な機能です。

「タイムスタンプを押す」という部分が最初はひっかかるかもしれませんが、名前が思いつくようなベンダーでは、最近では普通にタイムスタンプが押される機能になっています。

具体的には、書類を受け取ったらすぐにスマホアプリで撮影すると、自動読み込み機能で日付・金額・摘要等を認識します。スキャンデータがしっかりとれていることを確認しながら、自動取り込み機能で認識した情報を修正して確定します。この、確定した段階でタイムスタンプが勝手に押されている感じです。

会計ソフトに連携しているアプリですと、スキャンデータの確定後、取込処理を行うと、摘要から自動で勘定科目を認識して仕訳が計上されますので、必要に応じてそれを修正して確定します。

会計ソフトの仕訳には、スキャンデータがあるものについては、フラグがつきますのでクリックするとスキャンデータを見ることができます。

以前は、受け取った請求書やレシートをどこかに溜めておいて、時間があるときにまとめて仕訳計上をしていました。今では、隙間時間にスマホで請求書やレシートの写真を撮ってデータを整えています。スマホが手元にあることが多いうえに、支払自体をスマホで済ませることも多いので、ついでに写真を撮るのは結構簡単なことです。レシートはすぐに保管に回せるので、レシート仮置き場みたいなものも必要なくなりました。

ただ、スマホで請求書やレシートの写真を撮ったとしても、自分が税理士であるうえに、一人で事業を行っているので、まだまだ制度上のスキャナ保存に移行することはできません。スマホのアプリに日々助けられてはいますが、未だに紙の請求書やレシートの保管をしているのが実態です。

というのも、またここの部分↓がネックになるのです。

- 「当該国税関係書類の作成又は受領から当該国税関係書類に係る記録事項の入力までの各事務について、その適正な実施を確保するために必要なものとして次に掲げる事項に関する規定を定めるとともに、これに基づき当該各事務を処理すること。」

- □相互に関連する当該各事務について、それぞれ別の者が行う体制

- □当該各事務に係る処理の内容を確認するための定期的な検査を行う体制及び手続

- □当該各事務に係る処理に不備があると認められた場合において、その報告、原因究明及び改善のための方策の検討を行う体制

1項、2項と比較すると、だいぶ細かく相互牽制の仕組みが必要であることが書かれています。

超小規模の場合には、この要件を満たすのは結構難しいので、事務の一部と定期的な検査を外部委託すれば要件が満たされることになっています。ここらへんの業務委託は、最近では会計ソフトのベンダーに委託ができることもあります。

また、2016年度改正で、定期検査を税務代理人が行うことで、一連の入力作業は一人でできるようになりました。

更に、スキャナ保存に必要な「適正事務処理規程」や「事務分掌細則」のひな形は、ネット上でよく見かけるようになりました。職務分掌さえできていれば、スキャナ保存も現実的なものになってきたと思います。願わくば、自分が税理士の場合の職務分掌簡単規定も欲しいところです。

- □スキャナ保存の開始の日はいつでもいい

- □過去の重要書類についても、一定の要件を満たせばスキャナ保存可能

- □保存開始の日より3か月前の日までに申請

- □申請書は「国税関係書類の電磁的記録によるスキャナ保存の承認申請書」

■法第10条 電子取引のデータ保存■

インターネットを使ってデータ交換によって取引関係書類をやりとりする場合、どのように書類を保管するのでしょうか。

まず、法第10条が対象としている「電子取引」というのは以下のようなものです。(電子帳簿保存法一問一答【電子取引関係】Q2)

- (1) 電子メールにより請求書や領収書等のデータ(PDFファイル等)を受領

- (2) インターネットのホームページからダウンロードした請求書や領収書等のデータ(PDFファイル等)又はホームページ上に表示される請求書や領収書等の画面印刷(いわゆるハードコピー)を利用

- (3) 電子請求書や電子領収書の授受に係るクラウドサービスを利用

- (4) クレジットカードの利用明細データ、交通系ICカードによる支払データ、スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用

- (5) 特定の取引に係るEDIシステムを利用

- (6) ペーパレス化されたFAX機能を持つ複合機を利用

- (7) 請求書や領収書等のデータをDVD等の記録媒体を介して受領

これまでの他の3パターンでは、原則紙で保管すべきものを、税務署に申請してデータ保存にする、というお話でした。

その一方で、電子取引で取り交わした書類の保存については、他の税法で電子取引書類の保存に関する定めがなく、電子帳簿保存法に定められていて、原則としてデータ保存するとしています。他の税法で定めている「国税関係書類」にあたらないので、データ保存をことについて税務署への申請はいらない、という法的な建付けの違いが前提があります。

そうすると、今度は、紙で保管してはいけないのか?という、今までとは逆の疑問が出てきます。

法第10条はこう書いています。

- 所得税(…)及び法人税に係る保存義務者は、電子取引を行った場合には、…当該電子取引の取引情報に係る電磁的記録を保存しなければならない。ただし、…当該電磁的記録を出力することにより作成した書面又は電子計算機出力マイクロフィルムを保存する場合は、この限りではない。

つまり、「電子取引はデータ保存が原則だけれども、紙で出力した場合には、電子データの保存はしなくてもいい。」…結構自由度が高い印象を受けます。(両方の方法を混ぜて運用するのはダメですが。)

ところが、「データ保存」が原則といいつつも、保存方法は結構固いものがありました。

- □取引情報を授受したら、すぐにタイムスタンプを押すか、「正当な理由がない訂正及び削除の防止に関する事務処理規程」を定める。(施行規則第8条第1項)

- □見読可能性と検索機能の確保ができている。

「事務処理規程」という文字を見るだけでもうダメだ!やっぱり紙か!とか思ってしまいます。

ところが、2020年度の税制改正。本当によくやってくれました。タイムスタンプか?事務処理規程か?と言われていたところに、以下の選択肢が加わりました。

- □送信側がタイムスタンプを押して書類を発行すれば、受信側はタイムスタンプを押さなくてもよくなりました。

- □ユーザー(受領者側)が自由にデータを改変できないクラウド会計・経費精算サービスを利用している場合には、タイムスタンプもいらなくなりました。

インターネットで書類を受け渡しする場面はいろいろ考えられますが、ここではクラウドを使って送受信を行うタイプの請求書と電子契約書について考えてみたいと思います。

今では、契約書や請求書の作成ができるクラウドサービスがたくさんあります。取引先への書類の送り方も、郵送、メール、ダウンロード、色々な方法に対応しています。中には、請求書と会計のつなぎ込みまでできるものもでてきています。

請求書をデータとして送信する方法といえば、PDFによるメール送信やリンクからのダウンロードが一般的で、以前は、それを受け取った側はタイムスタンプを押すか、事務処理規程に則ってデータ保管し、関連するメールについても適切にアーカイブする必要がありました。

2020年度の税制改正で、送信側がタイムスタンプを押せばよいことになりましたので、(ちょっとホームページからは確認できませんが)クラウドサービスで書類を送る場合にはタイムスタンプが付された状態でPDF添付メールやダウンロードリンクが送られるものと考えられます。また、クラウドサービスによっては受信側もサービスに登録すれば、過去の書類を見ることができるものもありますので、そこで書類が訂正・削除できない仕組みであれば、電子データとして保管していることになると思います。

こう考えると、2020年度の税制改正は小規模の事業者にとっても相当意味があるものだと思います。当事務所では、基本的にクラウドサービスを使って契約書や請求書を作成してネット上で送信することが多く、報酬の支払いについても口座振り込みだけではなく、PayPalや電子マネーを使えるようにしています。

もしかしたら、紙で保存しなければいけない書類をどうやって電子化していくか、ということよりも、いかにして電子取引を増やしていくか、ということの方が、電子化にまつわる議論としては、主流になっていくのかもしれません。